每月发给员工200元的交通补贴,计入“工资薪金”还是“福利费”?

每月200元的交通补贴

计入“工资薪金”还是“福利费”?

“我公司准备从下个月开始,每月支付每个员工200元的交通补贴,请问,是计入“应付职工薪酬——工资薪金”还是“应付职工薪酬——福利费”中?”

先来看看规定:

1.《财政部关于企业加强职工福利费财务管理的通知》第二条规定:

“企业为职工提供的交通、住房、通讯待遇,已经实行货币化改革的,按月按标准发放或支付的住房补贴、交通补贴或者车改补贴、通讯补贴,应当纳入职工工资总额,不再纳入职工福利费管理;尚未实行货币化改革的,企业发生的相关支出作为职工福利费管理,但根据国家有关企业住房制度改革政策的统一规定,不得再为职工购建住房。

企业给职工发放的节日补助、未统一供餐而按月发放的午餐费补贴,应当纳入工资总额管理。”

2.《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)第一条“企业福利性补贴支出税前扣除问题”规定:

列入企业员工工资薪金制度、固定与工资薪金一起发放的福利性补贴,符合《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》第一条规定的,可作为企业发生的工资薪金支出,按规定在税前扣除。不能同时符合上述条件的福利性补贴,应作为文件第三条规定的职工福利费,按规定计算限额税前扣除。

建议:

1.公司的交通补贴随同每月的工资在固定时间一起发放,并且公司要制定发放制度留存备案,这种情况下可以计入“应付职工薪酬——工资薪金”中核算,并允许税前扣除。

2.若是单独发放职工的交通补贴,应计入“应付职工薪酬——福利费”中,按照工资薪金总额的14%作为限额来税前扣除。

提醒:

各种福利性补贴计入工资薪金核算必须同时满足三个条件:

1.列入员工工资薪金制度;

2.固定与工资薪金一起发放;

3.满足税法关于工资薪金合理性要求的条件。

因此,企业中很多补贴其实既可以作为工资薪金核算,也可以作为福利费核算,财务人员可以根据公司的实际情况和需求来作出选择。

通讯补贴、

交通补贴交不交个税?

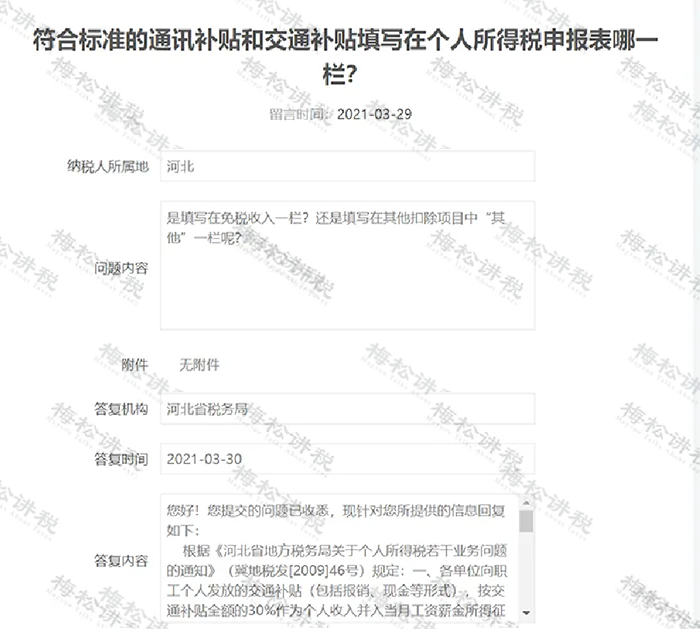

关于这个问题,河北省税务局在答复网友留言时曾明确过:

答复重点:

1.对于交通补贴

各单位向职工个人发放的交通补贴(包括报销、现金等形式),按交通补贴全额的30%作为个人收入并入当月工资薪金所得征收个人所得税。

2. 对于通讯补贴

(1)行政事业单位:按照当地政府(县以上)规定标准向职工个人发放的通讯补贴(包括报销、现金等形式)暂免征收个人所得税,超过标准部分并入当月工资薪金所得计算征收个人所得税;

(2)企业单位:参照当地行政事业单位标准执行,但企业职工个人取得通讯补贴的标准最高不得超过每人每月500元,在标准内据实扣除,超过当地政府规定的标准或超过每人每月500元最高限额的,并入当月工资薪金所得计算征收个人所得税;当地政府未规定具体标准的,按通讯补贴(包括报销、现金等形式)全额的20%并入当月工资薪金所得计算征收个人所得税。

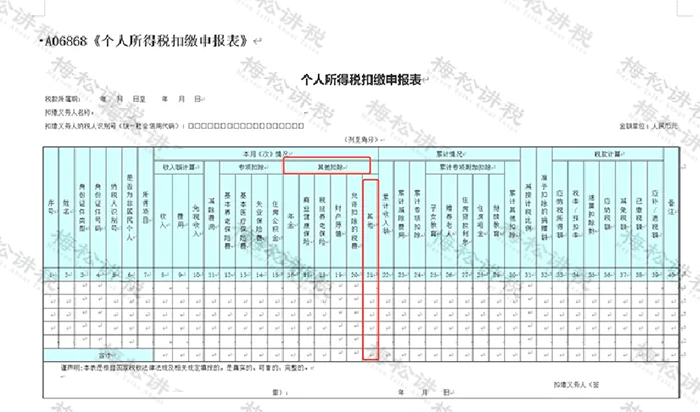

3.关于通讯补贴和交通补贴的申报

在《个人所得税扣缴申报表》第16—21列“其他扣除”栏分别填写按规定允许扣除的项目金额。如图所示:

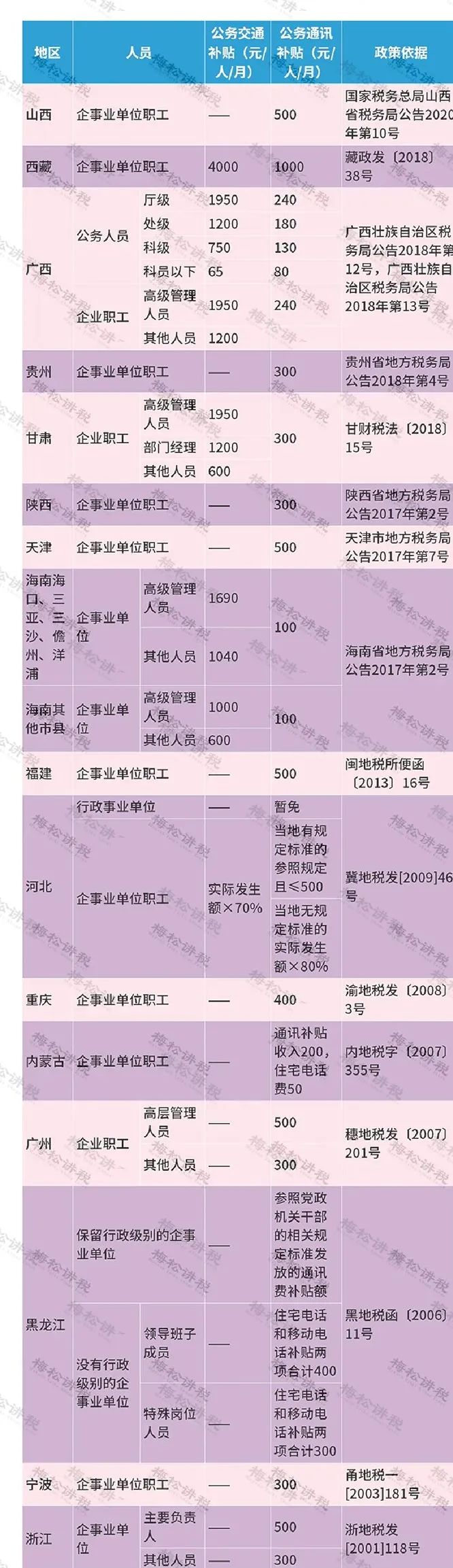

其实,对于通讯费和交通费的标准,每个地市各有不同,为大家精心整理了一些地区的通讯费和交通费的标准,供大家参考:

通讯补贴、交通补贴

的财税处理

一、会计处理

1.按标准支付给职工的交通补贴应当计入职工工资处理,即应计入“应付职工薪酬——工资”,即:

借:各项费用

贷:应付职工薪酬——工资

2.凭票报销的交通费计入“应付职工薪酬——职工福利”核算,即:

借:各项费用

贷:应付职工薪酬——职工福利

政策依据:《财政部关于企业加强职工福利费财务管理的通知》(财企〔2009〕242号)第二条

二、企业所得税处理

1. 对随同工资薪金一并发放的交通、通讯补贴(不需要发票),可作为工资薪金支出,据实在税前税前扣除;

2. 对凭票报销的交通、通讯费,应当并入职工福利费用,按规定计算限额税前扣除;

3. 对凭票报销的实报实销交通、通讯费,应当按照相关规定进入成本和费用明细,按相关规定税前扣除,如:差旅费中的交通费;

政策依据:(1)《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号)(2)《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)

三、实战案例

A公司是河北省的一家科技公司,2022年10月,为总经理级别以上的高级管理人员每人发放了1000元的通讯补贴,随工资一起发放,共计10000元。

1. 会计处理

借:管理费用10000

贷:应付职工薪酬——工资10000

2. 个税处理

根据河北省的规定,企业单位在500元以内的个人通讯补贴免交个人所得税,因此,高级管理人员需要缴纳个人所得税的通讯费数额为10000-5000=5000(元)。

3. 企业所得税处理

随工资一起发放的通讯补贴,可以在所得税前据实扣除。A公司共可扣除10000元。

单位发的补贴一定交个税吗?

这些补贴/补助可免!

一、差旅费津贴

根据《国家税务总局关于修订〈征收个人所得税若干问题的规定〉的公告》第二条的规定:“差旅费津贴”不属于工资、薪金性质的补贴、津贴或者不属于纳税人本人工资、薪金所得项目的收入,不征个人所得税。

具体免征额标准,参考当地规定。

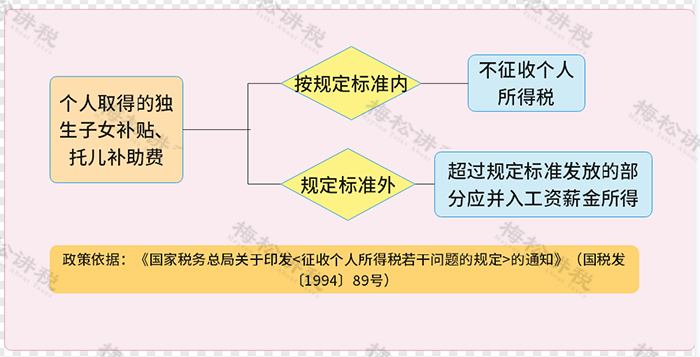

二、独生子女补贴、托儿补助费

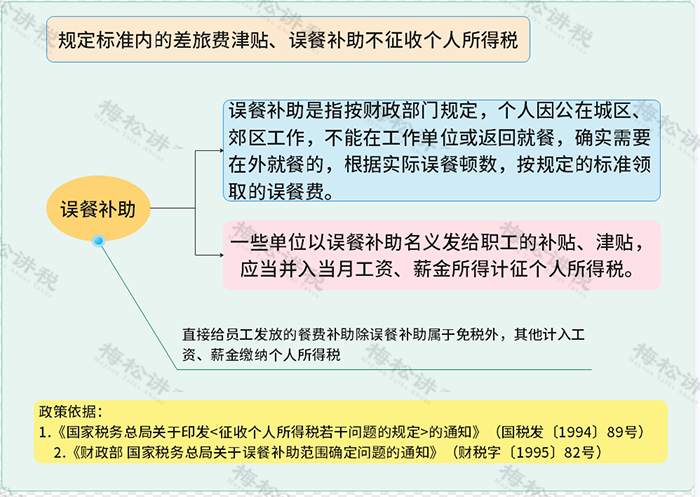

三、误餐补助

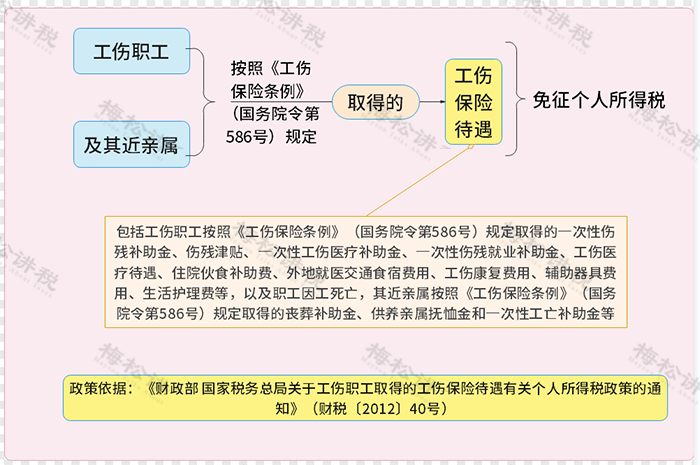

四、工伤补助

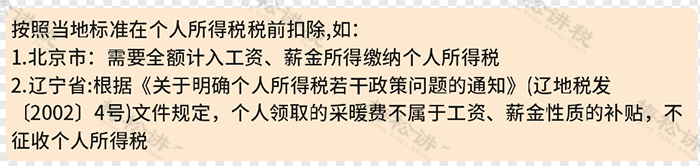

五、供暖费补贴

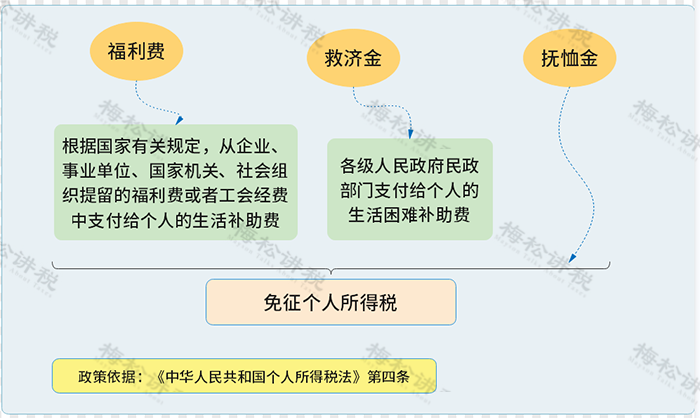

六、福利费、抚恤金、救济金

七、生育津贴

根据《财政部、国家税务总局关于生育津贴和生育医疗费有关个人所得税政策的通知》(财税〔2008〕8号)规定:生育妇女按照县级以上人民政府根据国家有关规定制定的生育保险办法取得的生育津贴、生育医疗费或其他属于生育保险性质的津贴、补贴免征个人所得税。

八、商业健康保险

根据财税〔2017〕39号的规定,单位统一组织为员工购买或者单位和个人共同负担购买符合规定的商业健康保险产品,单位负担部分应当实名计入个人工资薪金明细清单,视同个人购买,并自购买产品次月起,在不超过200元/月的标准内按月扣除。

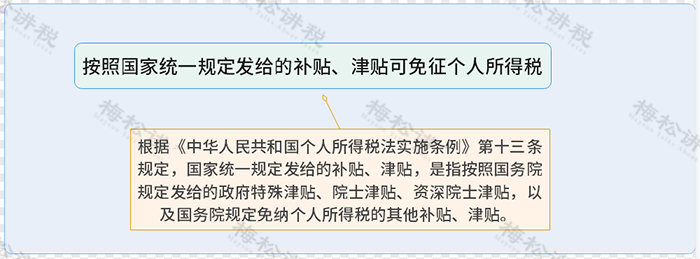

九、按国家统一规定发放的补贴、津贴

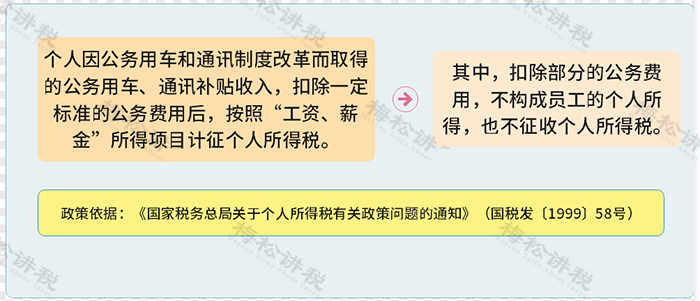

十、公用车、通讯补贴

提示:具体的公务费扣除标准每个省市略有不同,建议咨询当地税务部门。

十一、离、退休人员生活补助

根据《个人所得税法》第四条第七项的规定:按照国家统一规定发给干部、职工的安家费、退职费、退休工资、离休工资、离休生活补助费免征个人所得税。

十二、个人离职补偿金

根据《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)规定,个人与用人单位解除劳动关系取得一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费),在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;离职经济补偿金超过当地上年职工平均工资3倍数额的部分,超过3倍数额的部分,不并入当年综合所得,单独适用综合所得税率表,计算纳税。

来源:财务第一教室、税务大讲堂、梅松讲税、税台、财务经理人、税筹学堂等编辑:罗莎

(本文来源中国会计报,如有侵权请联系删除)

免责声明:本文为转载,非本网原创内容,不代表本网观点。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

如有疑问请发送邮件至:goldenhorseconnect@gmail.com

- 岗位绩效工资意思是什么 2024-09-20

- 表型数据是什么意思 2024-09-20

- 数据量pb是什么意思 2024-09-20

- 岗位奖金意思是什么 2024-09-20

- 数据蒸馏是什么意思 2024-09-20

- 岗位晋升是什么意思 2024-09-20

- 岗位类别专技是什么意思 2024-09-20

- 岗位联动是什么意思 2024-09-20

- 数据镜像是什么意思 2024-09-20

- 岗位描述是什么意思 2024-09-20