新公司法修订对财务负责人的10大影响!财务都要注意了!

新公司法实施后,

对财务负责人有10大影响!

公司财务会计制度是公司法的重要内容,《中华人民共和国公司法》(2023年12月29日修订,以下简称新公司法)第二百六十五条第一款规定,公司的财务负责人是高级管理人员之一。

新公司法修订涉及财务负责人的内容主要有:

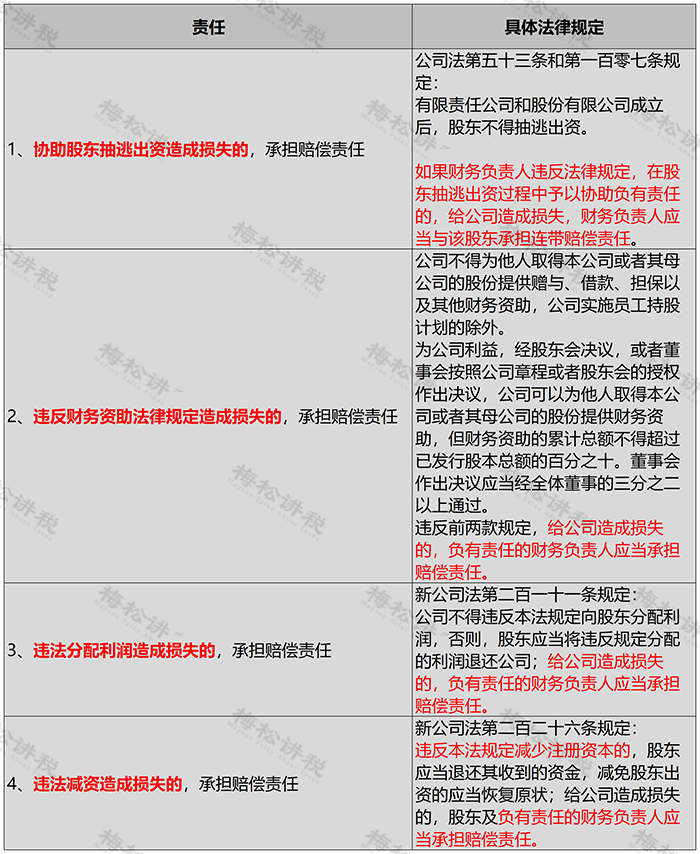

一、维持公司资本充实的责任

二、提供相关资料的义务

1. 协助股东查询相关资料

新公司法第五十七条规定,有限责任公司股东有权查阅、复制公司及子公司的财务会计报告,还可以要求查阅公司及子公司的会计账簿、会计凭证。财务负责人参与公司管理过程中,股东要求查阅、复制财务会计报告的或者查阅会计账簿、会计凭证的且公司同意情况下,财务负责人有协助提供财务会计报告、会计账簿和会计凭证的义务。

2.提交执行职务报告

新公司法第八十条规定,监事会可以要求财务负责人提交执行职务的报告。财务负责人应当如实向监事会提供有关情况和资料,不得妨碍监事会或者监事行使职权。

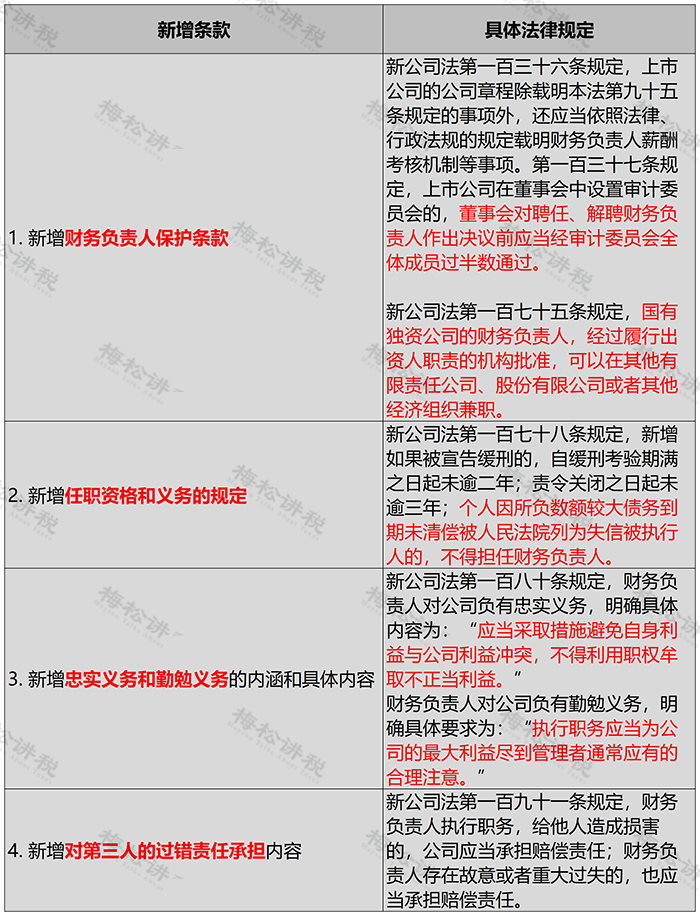

三、新增条款

新公司法中,对财务负责人影响较大的应该是利润分配和减资的赔偿责任。

0 2公司利润分配

如何正确财税处理?

一、利润分配的会计处理

以案例来说明:

梅松公司年初未分配利润400万元,本年税后净利润1900万元,公司的董事会决定按8%的比例提取任意盈余公积,经过股东大会批准后,将未分配利润由所有者权益转为负债。最后,股东会批准向股东分配现金股利800万元。账务上如何处理?

1.

借:本年利润 1900万

贷:利润分配 1900万提取盈余公积金额如下:

法定盈余公积=1900×10%=190(万元)

任意盈余公积=1900×8%=152(万元)

盈余公积总额=190 152=342(万元)

2.

借:利润分配 342万元

贷:盈余公积——法定盈余公积:190万盈余公积——任意盈余公积:152万

梅松公司可向投资者分配的利润为:400 (1900-342)=1958(万元),但由于股东会批准向股东分配现金股利为800万元。账务处理如下所示:

借:利润分配——未分配利润 800万

贷:应付股息 800万二、利润分配要怎么交税?

1.自然人股东利润分配缴纳20%个税。

政策依据:

如果属于分配个人股东的利润,税率是20%。《中华人民共和国个人所得税法》第三条规定利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得,适用比例税率,税率为百分之二十。但个人股东从上市公司取得的分红可以减半征税。

2.居民企业税后利润分红不缴企业所得税。

政策依据:

企业所得税法第二十六条第二项规定,符合条件的居民企业之间的股息、红利等权益性投资收益,为免税收入。第三条规定,在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利等权益性投资收益,也为免税收入。

3.非居民企业分红要缴企业所得税。

2008年以前,非居民企业从我国境内企业取得的税后利润不需要缴税,2008年新企业所得税法实施后,非居民企业取得的分红需要按10%的税率缴税。

附:公司分红的其他问题

公司减资,如何财税处理?

减资交税有两个前提:

第一个:公司注册资本既有实缴,又有认缴。减资时,实缴的部分减了,认缴的部分也减,就会存在实缴注册资本减资。

第二个:公司存在未分配利润,实缴注册资本金减资时再分配未分配利润,就有需要交税的可能。

到底减资、撤资如何进行税务处理?需要区分个人股东减资和法人股东减资。

一、个人股东减资撤资

需要区分情况。

(一)撤资收回金额>投资成本

需要交税,按照“财产转让所得”项目缴纳个人所得税。

应纳税所得额=个人取得的股权转让收入-原实际出资额(投入额)及相关税费

注意:

1.股权收入是全口径收入,既包括股权转让价款,也包括赔偿金、违约金等价外收入。

2.对非法人企业投资份额转让,比照股权转让进行个人所得税处理。

政策依据:

《国家税务总局关于个人终止投资经营收回款项征收个人所得税问题的公告》规定:个人因各种原因终止投资、联营、经营合作等行为,从被投资企业或合作项目、被投资企业的其他投资者以及合作项目的经营合作人取得股权转让收入、违约金、补偿金、赔偿金及以其他名目收回的款项等,均属于个人所得税应税收入,应按照“财产转让所得”项目适用的规定计算缴纳个人所得税。

(二)撤资收回金额偏低却无正当理由的

税务局有权核定股权转让收入,计算缴纳个人所得税。

政策依据:

依照《国家税务总局关于发布<股权转让所得个人所得税管理办法(试行)>的公告》规定,个人股东撤资是有公司出资金的,属于公司收回股权,也是股权转让行为,需要按照股权转让计算缴纳个人所得税。

(三)撤资收回金额<投资成本,但有正当理由

无需缴纳个人所得税。

案例解析:

小梅和小松是梅松公司股东,注册资本和实收资本均是100万元,各占50%。截至目前,公司未分配利润1000万元,现在小梅要减资50万元,有正当理由。如何账务处理?减资是否涉及个税?

账务处理:

借:实收资本——小梅 50万元

贷:银行存款 50万元提醒:

由于小梅的撤资所得并没有超过初始投资成本,因此,小梅减资不涉及个税。

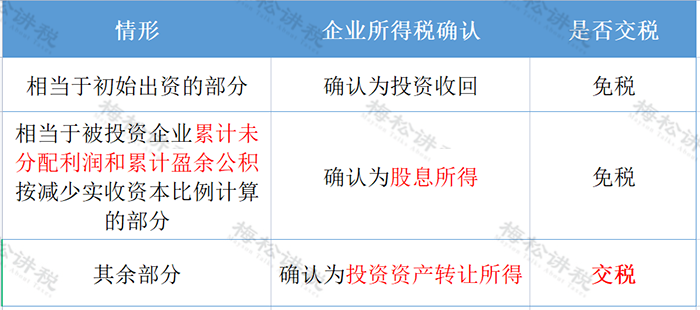

二、法人股东减资撤资

总结如下:

案例解析:

A公司和B公司分别出资400万元、600万元注册成立实收资本1000万元的C公司,由于各种原因,A公司从C公司依程序撤资,取得现金500万元,撤资时C公司的未分配利润80万元、盈余公积公积20万元,资本公积150万元,如何账务处理?A公司撤资是否涉及企业所得税问题?

1.账务处理:

借:实收资本——甲公司 400万元

资本公积 100万元 贷:银行存款 500万元2.企业所得税问题:

A公司从C公司撤回的资产分为3部分:

(1)相当于初始出资的部分,应确认为投资收回400万元,没有企业所得税;

(2)相当于被投资企业累计未分配利润和累计盈余公积按减少实收资本比例计算的部分,100×40%=40(万元),应确认为股息所得,免征企业所得税;

(3)其余部分确认为投资资产转让所得,需要交纳企业所得税。

A公司应纳企业所得税=(500-400-40)×25×1%=15(万元)。

来源:财务第一教室、税务大讲堂、财务经理人等

编辑:吴进

(本文来源中国会计报,如有侵权请联系删除)

免责声明:本文为转载,非本网原创内容,不代表本网观点。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

如有疑问请发送邮件至:goldenhorseconnect@gmail.com

- 岗位绩效工资意思是什么 2024-09-20

- 表型数据是什么意思 2024-09-20

- 数据量pb是什么意思 2024-09-20

- 岗位奖金意思是什么 2024-09-20

- 数据蒸馏是什么意思 2024-09-20

- 岗位晋升是什么意思 2024-09-20

- 岗位类别专技是什么意思 2024-09-20

- 岗位联动是什么意思 2024-09-20

- 数据镜像是什么意思 2024-09-20

- 岗位描述是什么意思 2024-09-20